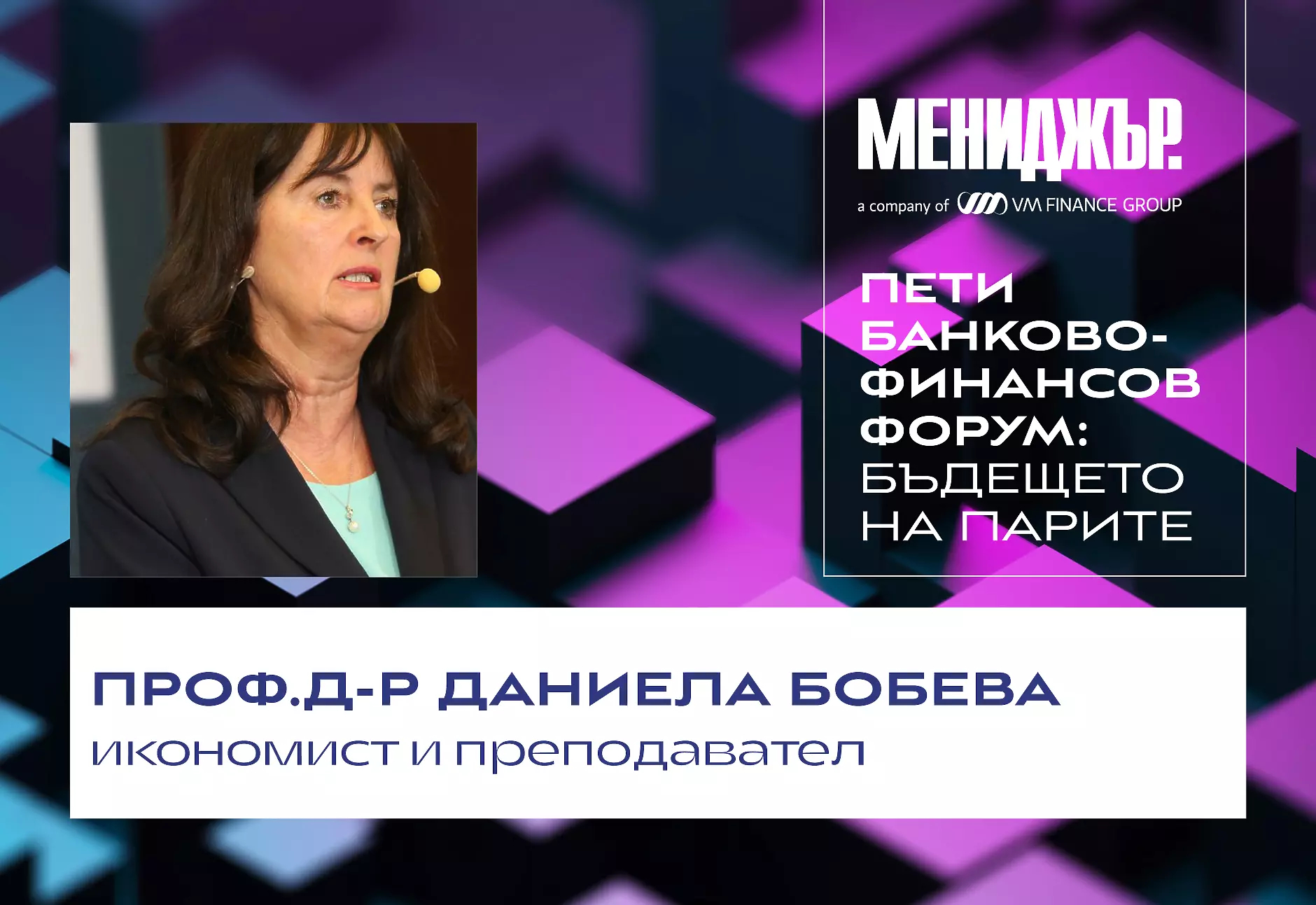

Тревожен е темпът на нарастване на държавния дълг при покачващи се лихви, висока инфлация и влошена външна рецесионна среда, коментира проф. д-р Даниела Бобева, финансист, икономист и университетски преподавател. Тя е бивш вицепремиер за икономическо развитие през 2013-2014 г., а в периода 2003 – 2013 е начело на Дирекция "Международни отношения" в БНБ. Била е програмен директор на Директорат ELSA в Организацията за икономическо сътрудничество и развитие (ОИСР), както и вицепрезидент на Черноморска банка за търговия и развитие, министър на търговията и външно-икономическо сътрудничество в служебното правителство на Стефан Софиянски.

Даниела Бобева ще бъде сред основните панелисти в предстоящия Пети банково-финансов форум "Бъдещето на парите", организиран от списание "Мениджър", който ще се проведе на 20 октомври в Интер Експо Център.

_________

- Професор Бобева, България все още е сред страните с най-нисък държавен дълг в ЕС. Съществува ли риск това да се промени?

- Методологически неправилно е да сравняваме българския със средния за ЕС дълг. Ние сме във валутен борд и не можем да си позволяваме висок дълг. Кредитният рейтинг на страната не е достатъчно висок, за да таргетираме високи нива на дълга. Така че нашите дългови тавани далеч не са до 60% от БВП.

От друга страна, има и други не по-малко важни измерители на задлъжнялостта на държавата. Да не забравяме, че България обяви мораториум върху плащанията при съотношение на дълг към БВП от около 52% (под Маастрихтския критерий), но при лоши показатели за обслужването му. Дълговете на държавните предприятия също крият риск за фиска и дълга. Тревожен е темпът на нарастване на дълга при покачващи се лихви, висока инфлация и влошена външна рецесионна среда. През 2021 г. всички държави-членки на ЕС намаляват публичния дълг, докато само България и Чехия го увеличават.

Проблемът с дълга не е толкова в неговия размер, а в това как се изразходва. Не само голямата разлика между планирани и реализирани публични инвестиции, но и слабата им възвращаемост е важен сигнал за необходими промени.

- Какви биха били резултатите за икономиката от новите нива на държавни разходи спрямо БВП на България?

- Само за последните четири години приходите са нараснали с 5%, а разходите – с близо 10%. Докато пандемията и войната в Украйна оправдават някои разходи, то политическата нестабилност играе също важна роля в разточителни публични разходи. Притеснително е, че важни решения за увеличаване на държавните разходи се взимат без необходимите разчети за очаквания ефект. Стана системно нарушаването на Закона за публичните финанси и поддържането на държавните разходи над 40% от БВП.

При очертаващите се публични разходи, непосилни за приходите, Бюджет'2023 е изправен пред сериозни предизвикателства. И докато при запазване на настоящия бюджет единственият изход е в свиването на разходите, то политически следващото правителство ще се изправи пред трилемата: свиване на разходите или/ и вдигане данъците или/и нови заеми. Свиването на разходите политически изглежда трудно при очертаващата се политическа нестабилност след изборите. При една трудна зима и висока инфлация, ще има сериозен натиск за увеличаване на публичните разходи.

Всъщност, по-високите държавни разходи означават "повече държава в икономиката" - нещо, което е подмяна на нашия икономически модел. Това е притеснителна тенденция за експертите, а не толкова числата. Между търсенето и предлагането и държавната интервенция – бягство от либерализиране на пазара на енергия, на хранителни продукти, "зелен преход" и всичко друго, води до нарастване на ролята на държавата. Обръщането на тази тенденция ще е доста болезнено, защото държавата трудно излиза от икономиката. Това го видяхме в процеса на мъчителната приватизация, продължила две десетилетия.

- Какви са ефектите от консолидацията в банковия сектор в България. Считате ли, че този процес на придобивания в сектора ще продължи?

- Аз съм привърженик на конкуренцията и колкото повече конкуренция има на един пазар, толкова по-високо е качество на услугите. Разширява се и клиентска база – у нас голяма част от населението остава извън банковата система.

Има изследвания, които показват повишаване на ефективността след консолидация на банките. Разбира се, трябва да се гледа и всеки случай отделно – някои консолидации протекоха доста дълго, а смесването на различни банкови портфейли е предизвикателство за дейността на банките, управлението на риска и т.н. Ефектите от това трябва да се гледат не краткосрочно, а дългосрочно.

Преди няколко години в ЕЦБ се дискутираше възможността да се ограничат субсидиарите на големите европейски банки и да се трансформират в клонове. При присъединяване към еврозоната вероятно този риск ще се увеличи, тоест реално може да нямаме истинска национална банкова система. Това е много опасно.

***

За присъствие на Петия банково-финансов форум „Бъдещето на парите“ на Мениджър можете да направите вашата предварителна регистрация тук. Събитието ще се проведе на 20.10.2022г. в Интер Експо Център с начало 12:30ч

Генерален партньор на събитието: ProCredit Bank

Основни партньори: Unicredit Bulbank, Management Financial Group

С подкрепата на: Sirma InsurTech, JTI

Партньори на коктейла: The Singleton, Levent

Институционални партньори: Българска стопанска камара, Германо-българска индустриално-търговска камара, Френско-българска търговска и индустриална камара, Международно Висше Бизнес Училище, Университет за национално и световно стопанство

Медийни партньори: БНТ, dir.bg, bTV, Dnes.bg, Bloomberg TV Bulgaria, MoitePari.bg